关于我们

封面故事 | 宁德时代还能风光多久?

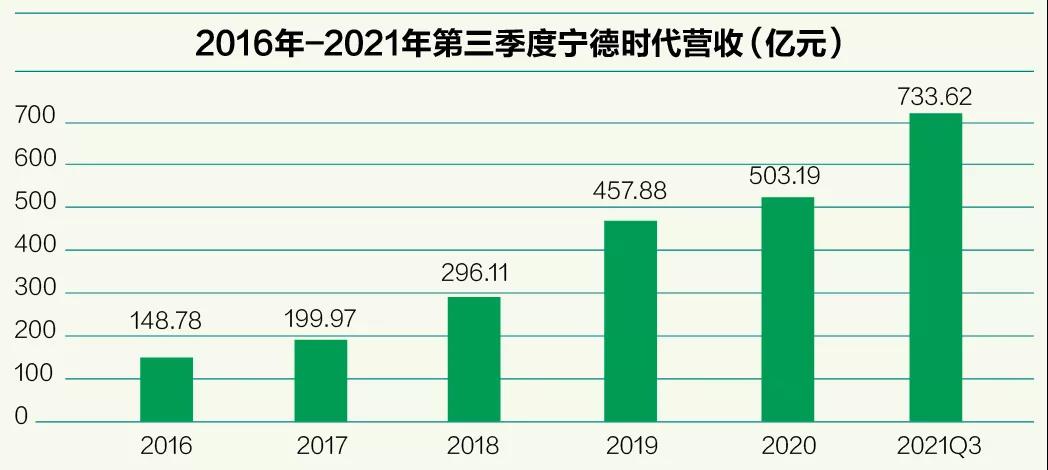

如不出意外,宁德时代将连续五年登顶全球最大动力电池企业,2021年前10个月,装机量达到67.5GWh,占全球31.2%的市场份额。另据最新财报显示,宁德时代2021年前三季归属于上市公司股东的净利润为77.51亿元,同比增长130.9%;实现营收733.62亿元,同比增长132.73%。

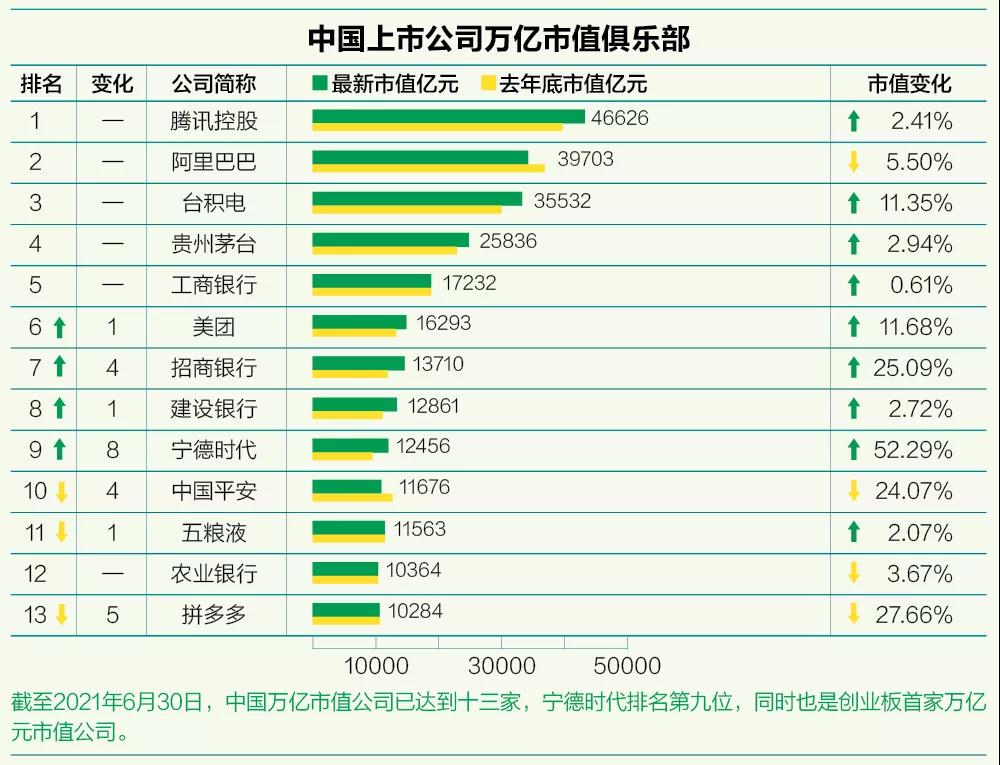

截至2021年12月20日,整个大中华区进入万亿元俱乐部的只有两家制造业,一个是市值6032.44亿美元的台积电,另一个就是市值1.42万亿元的宁德时代。前者抢占了全球约60%的市占率,攫取了芯片代工行业超90%的利润;后者则雄霸全国动力电池市场半壁江山。

凭借在全球最大新能源车市场的野蛮生长,宁德时代的财富积累像滚雪球一样越滚越大,短短三年时间,股价拉升了20多倍,就连很多投资者都惊叹宁德时代的造富速度堪比“印钞机”。而与其形成鲜明对比的是,作为新能源汽车行业的主体,众多造车新势力都还在“越卖越亏”的路上苦苦挣扎。

巨额补贴都养肥了谁?

就拿国内新能源造车“三巨头”来说,2018年~2020年,蔚来净亏损分别为114.13亿元、119亿元、53.04亿元;小鹏汽车净亏损分别为13.99亿元、36.92亿元、27.32亿元;理想汽车净亏损分别为15.32亿元、24.38亿元、1.52亿元。

中汽协副秘书长陈士华曾对此指出,“由于一些大型车企并没有将新能源汽车板块单独划分出来进行营收和利润核算,因此很难掌握到准确的盈亏数据,但总体来看,目前我国新能源车企整体盈利水平只有1%~2%左右,总体处于亏损状态。”

今年9月,工信部发布《关于2016-2020年度新能源汽车推广应用补助资金清算审核初审情况的公示》,2016年~2020年,按整车企业取整后补贴资金共计329.46亿元。这次公示还首次披露了2020年补贴清算,该年度企业申报推广数共计62.06万辆、专家组核定新能源汽车推广数为58.5万辆,按整车企业取整后补助资金为105.37亿元。

从获得补助的情况来看,北京汽车、北汽新能源、北汽福田、上汽集团、东风汽车集团、南京金龙客车、安徽安凯汽车、江淮汽车、重汽豪沃客车、比亚迪汽车有限公司、比亚迪汽车工业有限公司、比亚迪汽车工业有限公司长沙分公司、广通汽车、瑞驰汽车、陕西汽车集团共15家企业,已连续五年获得新能源汽车推广应用补助资金。

但问题是,上述这些车企目前绝大多数仍属于亏损状态。而这五年来,宁德时代的净利润总额则高达202.6亿元(即2016年28.52亿元、2017年38.78亿元、2018年33.87亿元、2019年45.6亿元、2020年55.83亿元),相当于同期国家新能源汽车补贴总额六成之多,难怪业内流传一句话:国家的巨额补贴最后只养肥了一家宁德时代。

主机厂的“动力”觉醒

不可否认,不管在国内市场还是在全球市场,宁德时代都是一家独大,是否涉嫌垄断姑且不说,但随着越来越多的车企联合上演“逃跑计划”,宁德时代的客户结构也在发生微妙变化。

据东吴证券研报显示:2019年,宁德时代的主要客户包括北汽、宇通、上汽、吉利等传统车企;到了2020年,除宇通依然是其第二大客户外,其他几大客户均已从原来的传统车企变成了特斯拉这样的造车新势力;2021年上半年,特斯拉、蔚来、小鹏汽车、理想汽车四家装机量占比开始大幅提升,合计为43%,而北汽、广汽等传统车企已经不在其统计份额之中了。

与此同时,也有新的苗头出现,据中国汽车动力电池产业创新联盟数据显示,2021年前11个月,来自车企背景的动力电池装机量也已占近1/5的市场份额(比亚迪和蜂巢能源两家共占18.6%的市场份额),不少业内人士相信这一数字还会继续增长。

趋势可见,新能源汽车布局早已蔓延至产业上游,在头部电池企业继续占据市场主导地位的当下,众多车企开始纷纷寻求其他方式来摆脱单一电池供应商的控制。一方面,各大车企都在抢购宁德时代的电池;但另一方面,又相继与其他电池生产商通过合资、合作的形式共建电池厂;更为关键的是,很多车企下决心自己搞电池,从此走上了自力更生、自给自足的发展道路。

“车企不可能不掌握汽车动力,燃油车如此,新能源汽车亦是如此。如果新能源汽车电池技术依然掌握在外部供应商手中,那么,车企将失去对未来市场发展的主导权,甚至沦为代工厂。”有业内专家对《汽车观察》强调,动力电池作为新能源汽车的心脏,一直都是产业发展的命脉,谁掌握了它,谁就能掌握市场竞争的主动权。

都说“一块电池半个车”,足见其在整个新能源汽车产业中的重要性。毕竟,电池作为车辆的能量来源,所有与车辆性能相关的参数如续航里程、充电速度等都由电池性能直接决定,其重要性不言而喻。

更为重要的是,自研自产电池还可以有效避免电池厂商一家独大的局面,尤其是在电池厂商产能不足的情况下,能够做到及时补充与保障,再也不用担心供货短缺和“价格战”的问题了。

近年来,从“芯片荒”到“电池荒”都进一步说明了,核心技术的研发与整车生产之间的链条越短、越具备应对市场变化的灵活性,而这也正是诸多车企决定自研自产动力电池的关键所在。

合围之势已经形成

事实上,很多车企的确也是这么做的,纷纷走上了自研自产的道路。以往,从上下游产业关系来看,电池企业更侧重于电芯性能的研发,整车企业更关注电池的使用,如今这一关系正被车企打破,其不断增加的电池产能,无形中给宁德时代造成了合围之势。

从跨国车企表现来看,特斯拉早于去年9月就发布了4680电芯和CTC技术,以展示自己要做电池的决心,并不断有自建电池工厂的新闻传出,看上去大有颠覆电池供应商体系的意思;大众汽车集团于今年3月公布动力电池计划,即2030年之前在欧洲建立6个动力电池工厂,总产能达到每年240GWh;丰田汽车也发布消息称,将投资137亿美元用于电池研发、生产和提高产能,规划电池年产能200GWh。

另从国内车企表现来看,老牌劲旅比亚迪丝毫没让宁德时代得到喘息的机会。12月17日,比亚迪与江西省抚州市签署合作协议,将投资80亿元在抚州高新区建设15GWh动力电池项目,这是继比亚迪抚州新能源汽车产业园、零部件产业园后,比亚迪再次在抚州投入巨资建设动力电池产业园。

进入2021年以来,比亚迪相继成立六大弗迪系电池公司:无为弗迪年产能10GWh、盐城弗迪年产能30GWh、济南弗迪年产能30GWh、滁州弗迪一期产能为5GWh、绍兴弗迪选址嵊州但产能未定。加之此前布局的西宁24GWh、贵阳10GWh、惠州2GWh、深圳坪山14GWh、重庆璧山35GWh、西安30GWh、长沙宁乡20GWh、安徽蚌埠20GWh、长春20GWh,大致统计其产能规划已达近300GWh。

至少在产能领域,比亚迪的确有和宁德时代一战之力。也许未来两三年,头部电池企业依旧会形成较高壁垒和市场份额,但伴随越来越多的车企相继投入到自研自产电池的队伍中来,宁德时代继续风光的日子恐不多时。

除比亚迪外,更为疯狂造电池的车企还有来自长城汽车的蜂巢能源。前不久,《汽车观察》记者赴常州参加其举办的第二届电池日发布会,见证了领蜂“600”战略的发布,目标直指2025年规划产能600GWh,并要进入全球前五甚至前三,占据全球1/4的市场份额。

600GWh是个什么概念?要知道宁德时代2025年的产能目标也只是600GWh而已,看来四年后的蜂巢能源要与其平起平坐了。公司成立短短三年时间,蜂巢能源装机量就已跻身全球前十、国内前五,接下来,其势必会在工厂建设、产线爬坡、产业布局、技术迭代上,以更快的速度追赶头部企业。

据悉,蜂巢能源目前国内在建生产基地多达8个,在建产能将达到297GWh;国外除欧洲工厂,还在筹划东盟、印度、南美、北美等电池工厂,待这些布局完成后,将由一家中国电池企业演变成为一家全球化的能源公司。

另外,吉利科技与赣州市经开区也于今年3月签署动力电池投资合作协议,将建设年产42GWh的动力电池项目,项目总投资300亿元。其意图十分明显,涉足动力电池生产不止是为了电池供应商的束缚,更是对未来自家电动车销量充满信心。

无独有偶,2020年蔚来曾以3.1GWh的装机量成为宁德时代第一大客户,但对于蔚来而言,仅仅通过采购来完成动力电池的供应,并不能打造差异化优势。因此,蔚来也在电池领域进行了诸多布局,希望可以独立拆分电池业务,推动“车电业务分离”,一旦其掌握电池技术并能够自产自足,宁德时代恐怕又要失去一单重要客户。

除此之外,还有一些后起之秀,虽眼下并不会对宁德时代构成威胁,但其发展势头也不容小觑。比如今年4月,在广汽集团发布的“中子星战略”中,自研电池试制线的建设就是其中一项非常重要的举措,明确指出广汽集团将深度开展动力电池与电芯的自主研发以及产业化应用。

随后的10月29日,广汽集团董事会还发布了一则有关自研电池试制线的公告,审议通过《关于自研电池试制线建设项目的议案》,同意全资子公司——广汽埃安新能源汽车有限公司(以下简称埃安)自研电池试制线建设项目方案的实施,总投资金额为3.36亿元。

该公告透露两点关键信息:第一点,明确表示埃安作为独立主体将自研电池试制线;第二点,埃安选择的路线是“自研”电池而非其他合作形式,这意味着其将成为行业少有的具备电池自主研发能力的新能源车企。

另外,该公告中还有一句话值得关注:为加快自研电池技术的产业化,埃安将对电池工艺成熟度、产品一致性、产品成本等进行验证,以储备量产工艺技术。这更加说明,不同于北汽集团与戴姆勒、上汽集团与宁德时代、特斯拉与松下等共研共造电池,埃安从一开始就走上了独立自主的电池研发路线。

当然,从目前情况来看,埃安暂未开始电池自产,只是刚刚启动了自研电池试制线项目而已,但从企业长远发展目标和战略规划上可以猜测其下一步意图,即依托更为强大的自研优势最终走向电池自产。

据透露,埃安将于明年年底建成自主电芯生产线,届时,弹匣电池、超倍速电池、海绵硅负极片电池等自主研发的电芯技术都将实现自主批量生产;并预计到2025年,在电池、电芯领域实现一定比例的自给自足。

都说未来五至十年,得电动化供应链者得天下,尤其是动力电池供应链将被重塑。在此背景下,很多主机厂都在加速电池产能布局,一旦他们规模做大,宁德时代的供货空间势必会所有削减,所以,从长远发展趋势来看,宁德时代的先发优势正在被车企们的后发优势蚕食。

“由于宁德时代在国内动力电池市占率中的比例已从29%提升至了超50%,未来市占率继续提升的难度会逐渐加大,加之让电池供应商保持在一定份额内更符合主机厂的利益,所以车企一定会通过各种手段来解绑宁德时代在新能源汽车市场竞争中的话语权,产能分解便是最直接的方式,从某种意义上来说,这也给国内车企提供了一次向上突破的机会。”业内专家对《汽车观察》如是说。

技术上被“内卷”

此外,《汽车观察》还获听到专业人士分析,“宁德时代绝大部分销售额都用来买材料了,这说明企业自身的增加值并不高,即技术含量不高,这样的电池企业最容易受到原材料价格上涨的冲击。”伴随原材料价格的水涨船高,势必会对那些产品附加值并不高的电池企业造成冲击,难怪很多业内专家都说,目前不是只有电池荒,电池材料荒才更荒。

这说明,要想造出普通的动力电池并不难,但要想造出有竞争力的动力电池就没有那么简单了。因为动力电池在安全、容量、充电倍率、耐久度上都有着极高要求,任何一环出现短板,都会对产品的综合性能的产生很大影响,所以自研电池需要一定的门槛。

伴随动力电池竞争环境逐渐从粗放型竞争迈向精细化角逐,一些低门槛、技术落后的动力电池企业已被淘汰出局,行业洗牌正在加速,电池技术也正处于快速迭代的阶段。而宁德时代要想继续稳坐头把交椅的位置,就必须持续进行前沿技术的研发,但眼下,其在电池技术上并没有达到“人无我有”的绝对领先优势。

反观之,以比亚迪、岚图汽车、蜂巢能源、埃安为代表的新能源车企却相继在“卡脖子”技术攻坚战中脱颖而出。比如在专利申请量及PCT申请量对比上,比亚迪就遥遥领先于宁德时代。

其中,在动力锂电池专利申请量方面,比亚迪是宁德时代的4倍左右,分别为748项和184项;在动力锂电池PCT专利申请量方面,比亚迪也较宁德时代多不少,分别为33项和7项;另外,比亚迪动力锂电池专利总价值也高于宁德时代,比亚迪为1.28亿美元,是宁德时代的两倍多。

再比如,从初出茅庐的行业黑马到引领行业发展的佼佼者,蜂巢能源的快速发展也离不开强大的产品实力和技术支撑。为实现2025年600GWh产能目标,蜂巢能源发布品类创新战略,即推出短刀电池全新品类。

除此之外,蜂巢能源还为短刀电池全品类提供包括蜂速4C快充技术、面向未来的800V电池系统、适应800V高压平台的高效热管理技术、冷蜂热阻隔技术;其基于果冻电池技术的NCM短刀L600电池也已通过针刺试验,能量密度达到230Wh/kg,为全球首家。

虽说是否拥有自主电池、自主电芯生产线已成为车企是否拥有核心竞争力的硬指标,但在下游整车厂向上游电池领域布局中,并不是所有车企都能突围成功,这需要拥有丰富的技术积累和雄厚的研发实力,而凭借在创新科研领域的先进性与高瞻性,埃安自研电池实力也备受期待。

据悉,埃安不仅全球首创高性能两挡双电机“四合一”集成电驱,还相继推出了行业首次实现三元锂电池整包针刺不起火的弹匣电池技术、全球充电速度最快的超倍速电池技术,以及能让车辆续航达到1000公里的海绵硅负极片电池技术,这些领先同行的科研成果无不为其自研电池发展提供基石和底气。

且在寻求电池、电芯自主研发的基础上,埃安还攻克了硅负极材料在大型动力电池上的应用性难题,并通过近50项专利研发,使搭载独家自研海绵硅负极片电池技术的AION LX Plus实现超1000公里续航,这让新能源汽车续航里程的“军备竞赛”从此画上句号,告别了电动车对续航里程的进一步竞争,甚至对燃油车来说都是颠覆性的革命。

另外,岚图汽车也于今年发布了自研的两大电池系统,分别命名为琥珀和云母,并在中汽中心实验室进行了挤压、碰撞、高温淋水等安全测试。可见,从比亚迪的刀片电池,到埃安的弹匣电池,再到长城汽车的大禹电池,车企自研电池系统已层出不穷,且主打卖点也各不相同。

而在这些创新电池技术加速发展的“裹挟”下,宁德时代的技术优势已不再明显。实际上,整车企业对于动力电池自研的热切追求早已刻在了基因中,从布局新能源汽车伊始就已进行了电池技术的研发,无论是设立研究院,还是进一步独立部门,抑或建立合资公司,都在彰显车企在电动化浪潮下对动力电池系统的“控制欲”。

相对来说,车企自研自产电池的优势在于他们更了解用户需求,更能形成明确的技术标准和要求,并将在差异化上有所突破,从而拉开与其他车企的差距;此外,自研自产电池不仅能分担车企在装机量上的压力,还可以增加议价筹码,确实是解决车企“内忧外患”的好办法。

相信随着一系列自研自产电池项目的落地,车企在新能源赛道上的作战实力会更加如虎添翼,届时,其与电池供应商之间的话语权天平也会发生倾斜。毕竟,从百年汽车产业发展规律来看,像发动机这样的核心零部件一直都是掌握在车企自己手中的,新能源车时代,车企也终将拿回本该属于自己的“核心动力”。